Wagenfiscaliteit vanaf 2023: bent u mee met de huidige stand van zaken?

30 March 2023

Zoals u kon lezen in onze nieuwbrief van 28 september 2022 wijzigt de fiscale aftrekbaarheid van de personenwagens aangekocht vanaf 1 juli 2023.

Denkt u eraan om nog een nieuwe wagen aan te schaffen dan is snel zijn de boodschap!

Fiscale aftrekbaarheid van personenwagens aangekocht voor 1 juli 2023

Personenwagens aangekocht, geleased of gehuurd tot 30 juni 2023 blijven hun huidige fiscale aftrekbaarheid volgens de ‘gramformule’ op basis van type brandstof en CO2-uitstoot behouden gedurende de levensduur van de auto.

Hierbij is het niet de leveringsdatum, maar wel de datum van bestelling die bepaalt of een wagen volgens de oude of nieuwe fiscale regels wordt behandeld. Voor wagens die operationeel geleased of gehuurd worden, wordt gekeken naar de datum waarop de lease- of huurovereenkomst wordt afgesloten.

Voor wagens aangeschaft vanaf 1 januari 2023 valt de aftrekbaarheid van de kost van de fossiele brandstof die men tankt terug tot 50%. De elektriciteit blijft aftrekbaar volgens de ‘gramformule’.

Voor zuiver elektrische auto’s hoeft u zich niet te haasten. Die kosten blijven tot 31 december 2026 voor 100% aftrekbaar. Pas voor bestellingen vanaf 2027 zal voorzien worden in een geleidelijke afbouw van de aftrek (zie hierna).

Fiscale aftrekbaarheid van personenwagens aangekocht tussen 1 juli 2023 en 31 december 2025

Voor personenwagens met fossiele brandstof aangeschaft tussen 1 juli 2023 en 31 december 2025 wordt de aftrekbaarheid van de kosten geleidelijk aan verminderd.

Die vermindering gaat pas in voor de kosten die gemaakt worden vanaf aanslagjaar 2026 (inkomstenjaar 2025). Voor de kosten gemaakt van 1 juli 2023 tot en met 31 december 2024 verandert er niets. De kosten worden in deze periode nog steeds in aftrek genomen volgens de gekende ‘gramformule’ met een aftrek tussen de 50% en de 100%. Voor wagens met een CO2-uitstoot van meer dan 200g/km geldt de ‘gramformule’ niet en zijn de kosten voor 40% aftrekbaar.

Vanaf aanslagjaar 2026 (inkomstenjaar 2025) wordt de aftrekbaarheid ook nog volgens de ‘gramformule’ berekend maar zal de minimumgrens van 50% en de aftrekbaarheid van 40% voor wagens met een CO-uitstoot van meer dan 200g/km niet meer gelden. Bijkomend wordt er vanaf aanslagjaar 2026 ook een bovengrens van 75% ingesteld die jaarlijks met 25% zal verminderen om in aanslagjaar 2029 0% te bedragen.

Vanaf 1 januari 2028 zullen de kosten van wagens aangeschaft tussen 1 juli 2023 en 31 december 2025 bijgevolg niet meer aftrekbaar zijn.

De kosten van elektrische en andere CO2-vrije auto’s die worden aangekocht, geleased of gehuurd tot en met 31 december 2025 blijven voor 100% aftrekbaar en dat voor de volledige levensduur van de auto.

Fiscale aftrekbaarheid van personenwagens aangekocht vanaf 1 januari 2026

Personenwagens aangeschaft vanaf 1 januari 2026 zijn enkel nog fiscaal aftrekbaar wanneer het volledig elektrische wagens betreft.

Voor CO2-vrije auto’s die vanaf 1 januari 2027 worden aangekocht, geleased of gehuurd zal de aftrek wel stapsgewijs worden verminderd. Het aftrekpercentage bedraagt respectievelijk 95%, 90%, 82,5%, 75% en 67,50% wanneer de auto’s worden aangekocht, geleased of gehuurd in 2027, 2028, 2029, 2030 en 2031.

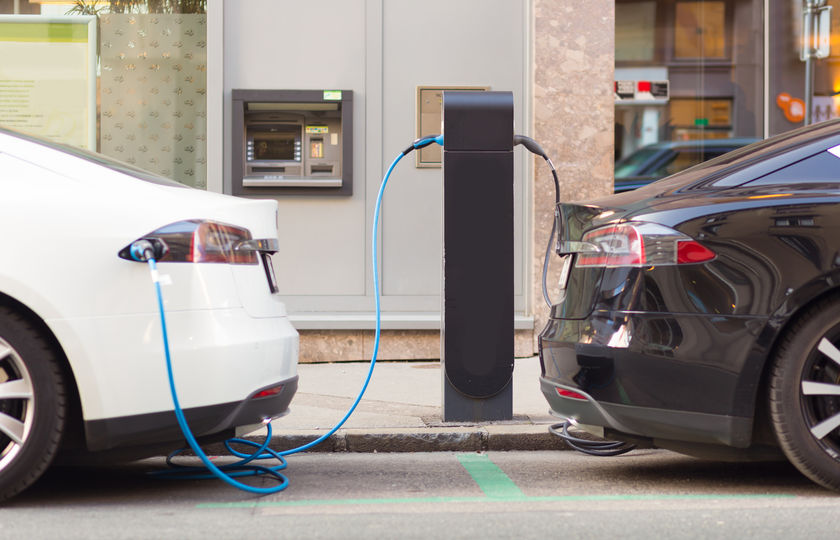

Aftrek van kosten van laadstations

De kosten van elektrische laadstations worden niet langer als autokosten beschouwd.

De kosten van laadstations die aangekocht, geleased of gehuurd worden tot en met 31 december 2029 zijn volledig aftrekbaar, ongeacht het aftrekpercentage van de auto’s die ervan gebruikmaken en ongeacht het type voertuig (elektrisch of hybride).

De aftrek wordt wel beperkt tot 75% voor de laadstations die aangekocht, geleased of gehuurd worden vanaf 1 januari 2030 om in overeenstemming te zijn met de vanaf dat jaar geldende aftrekbeperking voor de kosten van elektrische auto’s.

Bekijk ook onze andere recente blogberichten en ontdek meer expertise

Bezint eer ge (ver)koopt: wat kopers en verkopers moeten weten over aansprakelijkheid na een aandelenoverdracht

Bij de aan- en verkoop van aandelen van een vennootschap wordt vaak (ten onrechte) aangenomen dat de transactie is afgerond zodra de overdracht heeft plaatsgevonden en de koopprijs is betaald. Nochtans kan de verkoper na de overdracht wel degelijk aansprakelijk worden gesteld voor bepaalde feiten of omstandigheden.

Welke risico's loopt u precies wanneer u aandelen (ver)koopt en wat kunt u ertegen doen? Wij zetten het voor u op een rij.

Uw liquidatiereserves versneld uitkeren na 3 jaar? Het kan!

Eind juli 2025 werd de ‘wachttermijn’ van de liquidatiereserves teruggebracht naar 3 jaar (in plaats van 5). Deze wijziging biedt ondernemers de kans om fiscaal voordelig geld uit hun vennootschap te halen, maar het betekent ook dat er keuzes moeten worden gemaakt. In dit artikel leggen we uit wat de liquidatiereserve precies is, welke keuzes de hervorming met zich meebrengt en hoe u als ondernemer optimaal kan profiteren van de nieuwe regeling.

Het QPS-team staat klaar

om u te adviseren/assisteren

Aarzel niet com contact met ons op te nemen!